《筆尖網(wǎng)》文/筆尖觀察

近日,景谷林業(yè)發(fā)布公告稱,公司于 2024 年 12 月 11 日收到上海證券交易所(以下簡稱“上交所”)出具的《關(guān)于受理云南景谷林業(yè)股份有限公司滬市主板上市公司發(fā)行證券申請的通知》(上證上審(再融資)〔2024〕289 號)。上交所依據(jù)相關(guān)規(guī)定對公司報送的滬市主板上市公司發(fā)行證券的募集說明書及相關(guān)申請文件進行了核對,認為該項申請文件齊備,符合法定形式,決定予以受理并依法進行審核。

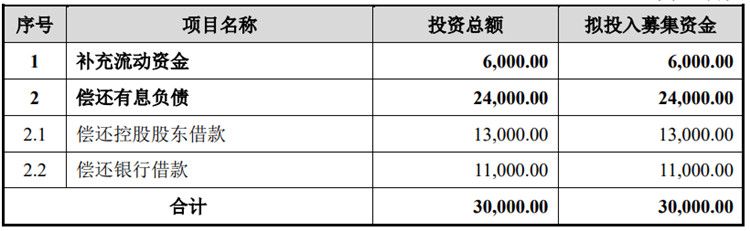

本次定增,景谷林業(yè)以13.3元的發(fā)行價格,向其控股股東周大福投資定向發(fā)行不超過2255.64萬股,預(yù)計募資總額達3億元。這筆資金將主要用于償還控股股東的借款、補充流動資金及償還銀行債務(wù)。

然而,這一操作在市場上引發(fā)了不小的波瀾。有媒體質(zhì)疑稱,此次發(fā)行價格較低,僅比今年8月的最低價高出約7%。

值得關(guān)注的是,自2018年周大福投資入主以來,景谷林業(yè)先后嘗試了多個領(lǐng)域的轉(zhuǎn)型,但均未能顯著改善公司的財務(wù)狀況。

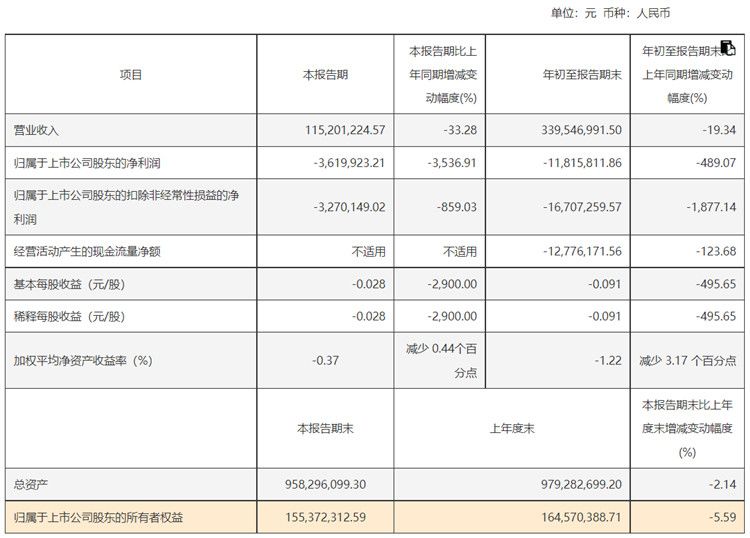

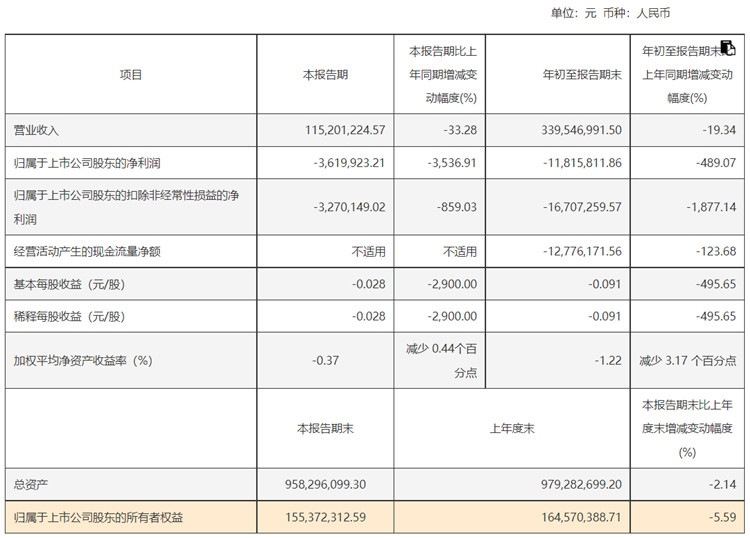

景谷林業(yè)主要從事人造板制造、林化產(chǎn)品制造(委托加工模式)和營林造林等業(yè)務(wù),所處的行業(yè)為資金密集型產(chǎn)業(yè),需要大量的前期投入。為了緩解資金壓力,公司不得不依靠外部融資,而這次的定增正是在這一背景下進行的。2024年前三季度,景谷林業(yè)實現(xiàn)營業(yè)收入3.4億元,同比下降19.34%;同期歸屬于上市公司股東的凈利潤為-1182萬元。

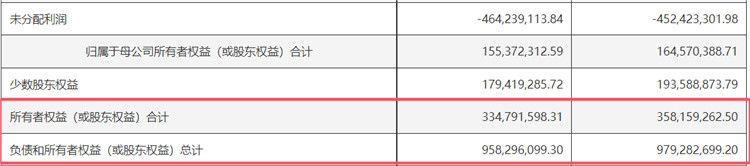

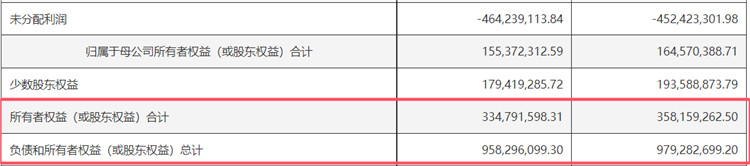

截至2024年第三季度末,景谷林業(yè)的負債和所有者權(quán)益總計9.6億元,同期所有者權(quán)益合計3.3億元,負債率約66%。

相關(guān)領(lǐng)域人士表示,對于景谷林業(yè)來說,此次定增雖然能夠暫時緩解財務(wù)壓力,但并不能從根本上解決公司面臨的困境。面對房地產(chǎn)后周期行業(yè)的影響,人造板制造業(yè)的未來充滿不確定性,這使得景谷林業(yè)的轉(zhuǎn)型之路更加艱難。

盡管景谷林業(yè)試圖通過一系列轉(zhuǎn)型和并購來尋找新的增長點,但從目前的情況來看,效果并不理想。未來,景谷林業(yè)能否重振旗鼓實現(xiàn)持續(xù)發(fā)展,《筆尖網(wǎng)》將繼續(xù)關(guān)注。